基金投资技巧:贴现率的问题

利率理论认为我们可以将资产的未来现金流贴现,以得出资产的内在价值——当采用的贴现率愈低,资产的现值就愈高。因此,以今天的超低利率作为贴现,自然能带来超高的估值。这种不寻常的环境使我重新思考内在价值的本质,以及我们如何把贴现率视为理所当然的事。

贴现率或必须回报率(required rate of return)就是无风险利率加上风险溢价。理论上,计算内在价值必须有三样东西:预计的未来现金流、无风险利率,以及相应的风险溢价。许多投资者认为估计未来现金流是最困难的部份,而无风险利率和风险溢价不过就是参考国债收益率曲线和各种资产类别的历史收益。他们错了。估计无风险利率和风险溢价其实非常困难,而我们惯常使用的风险溢价更可能有根本的问题。

什么是无风险资产?

狭义来说,就是你现在可以实时买到、而在没有任何不确定性之下能确保在特定时期获得特定实际收益的资产,例如是由美国政府发行的零息通胀保值债券。惟这在逻辑上却出现矛盾:假如这资产不带任何风险,那么资产的内在价值贴现率便不会包括风险溢价,而资产就会一直以其公平价值交易,不存在任何所谓以溢价或折扣交易。

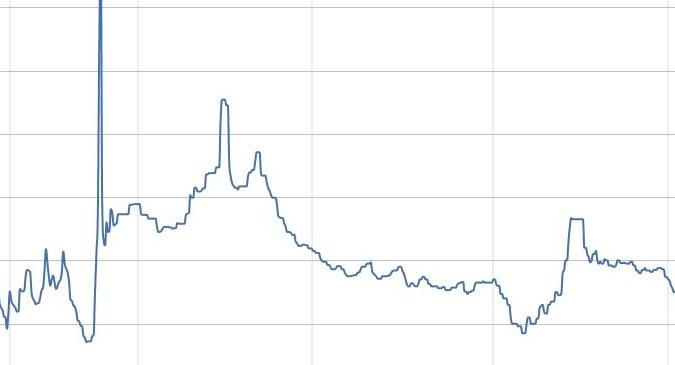

事实显然并非如此。现实的债券价格是投资者按照自己对未来利率看法而互相对赌的结果。假如短期利率上升10%,久期较长的零息通胀保值债券(即狭义上属于「无风险」资产)的现值将会受到的打击,因为那些不幸的债券持有人已把资金锁定在低利率债券,永远失去赚取更高资本回报率的机会。机会成本虽然是无形的,但它与其他形式的损失同样是确切的损失。这是比较优势理论的基础,把机会成本视为不一样的损失是毫不合理的。

我们无法知道真正的无风险利率,因为它取决于短期利率的未来路径。以国债收益率作为无风险利率的隐含假设,是市场最能准确预测未来的利率动向。

我们需要预测未来的现金流,将其贴现以估计股票的内在价值,恰当的贴现率是无风险利率加上风险溢价,一般人通常将国债收益率假设为无风险利率,当中的隐含假设是市场最能准确预测未来的利率动向。在这个利率超低的环境中,这是个危险的假设。

许多投资者都会以股票相对债券的历史超额回报作为预期股权风险溢价。这种方法是有缺陷的,美国过去的成功以及忽略目前估值均可能使投资者对美国的股权风险溢价过于乐观。应用了有缺憾的资本资产定价模型(CAPM),令上述的错误加剧。忽略贴现率,直接看资产的预期现金流收益率或是更可靠的做法。