区域发展信托投资基金的特点

基本结构

基金可以分为契约型基金与公司型基金两种。在实践中,也有研究把基金分为契约型、公司型(法人型)与有限合伙型三类。有限合伙型基金在理论上是公司型基金的一种,但由于实践中二者的法律、政策多有不同,把有限合伙型基金区分开来有利于做更细致的比较。

所谓契约型基金,一般是由基金管理公司、基金保管机构和投资人三方当事人订立信托投资契约:基金管理公司发行收益凭证募集资金,形成基金,并运用基金管理做出投资组合决策;由基金保管机构保管基金资金;投资收益主要归投资人所有。公司型基金本身就是一家股份公司,具备基本的公司治理结构,出资人即股东,并通过股东大会将基金资产委托给基金管理人运作;基金资产由基金托管人保管,并负责监督基金管理人的投资活动。

仅从信托关系的角度看,区域发展信托投资基金是一种契约型基金,其核心是委托人和受托人之间签订的信托合同:委托人即投资人,信托公司为受托人,另设基金保管人,投资人将资金交付信托公司,用于投资区域经济发展、城市规划、基础设施建设、房产开发甚至特许经营权等领域的项目。若从信托计划作为出资方的角度看,与信托资金对接的既可以是契约型基金,也可以是公司型基金;若从信托公司作为基金管理人的角度看,信托公司同样可以作为契约型基金或公司型基金的管理人。在这两种角度下,区域发展信托投资基金既可以成为契约型基金,也可以成为公司型基金。

区域发展信托投资基金的运作可以采取多种形式。从管理方式来看,信托公司既可以作为基金管理人,主动管理资金的运用;也可以作为投资人的出资代表,委托其他机构管理基金。从基金结构来看,区域发展信托投资基金既可以通过股权、债权等多种投融资方式投资区域建设项目,也可以通过设立项目公司来管理项目,此时信托公司成为项目公司的股东。区域

发展信托投资基金可以根据投资人需求、自身条件与项目特点,选择合适的运作形式,反映了信托制度本身的灵活性。

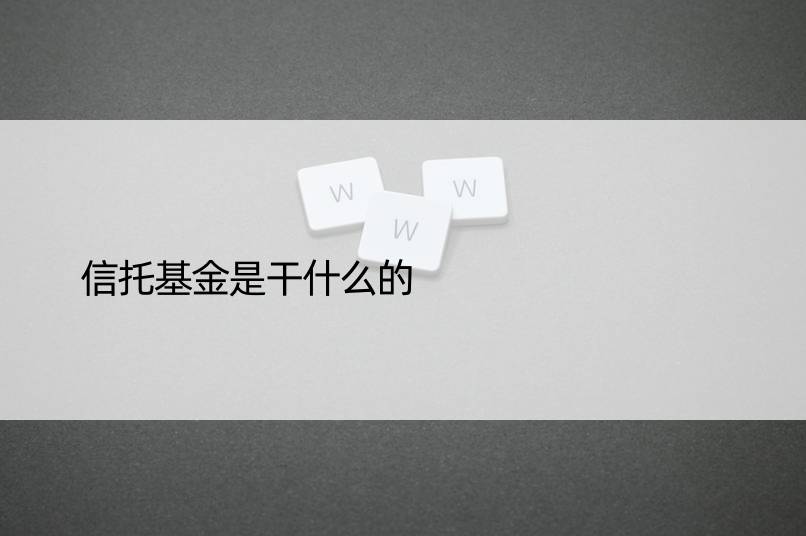

图1 信托作为出资方的基金基本结构

信托作为出资方时,基金的基本结构(见图1):当信托为出资方时,由信托公司发行信托计划募集资金,与银行等其他金融机构或社会资本共同出资成立基金。此时信托资金与其他金融机构资金作为优先级,融资平台公司出资作为劣后级。若是以有限合伙形式成立的基金,信托基金作为优先级或劣后级LP入伙,城投公司作为普通合伙人入伙,对基金进行管理。

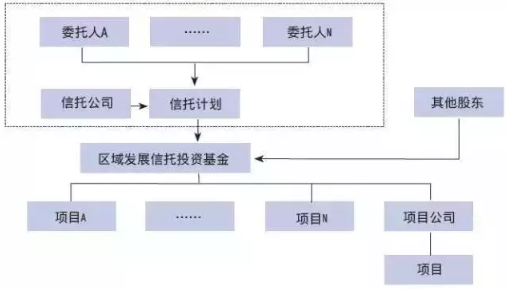

图2 信托作为管理人的基金基本结构

信托作为管理人时,基金的基本结构(见图2):信托为基金管理人时,既可以是普通的基金管理人,不负有出资义务,仅收取固定比例管理费;也可以充当GP方,出资1%,管理基金并获取20%的基金收益,其余投资者充当LP方,出资99%,不管理基金并享有80%的基金收益。在参与方安排上,投资人通常包括公司法人、金融机构和事业单位等机构投资者。以商业银行参与作为投资人为例,主要包括商业银行主导成立的有限合伙人、作为普通合伙人的政府旗下的城投公司、作为受托管理人的信托公司和被投资人。在运作模式安排上,若由商业银行主导资金募集,通常由商业银行通过发行理财产品形成理财资金池,运用资金池的资金和城投公司的出资共同成立基金,将基金交予受托人——信托公司进行管理。在对建设项目进行充分论证的基础上,对项目主体即被投资人进行股权融资,并通过合理的退出机制安排,由普通合伙人在合伙契约中承诺在一定时间内以特定方式结束对企业的投资与管理,收回现金或有流动性的证券,对投资者分配项目收入作为基金的投资收益来源。

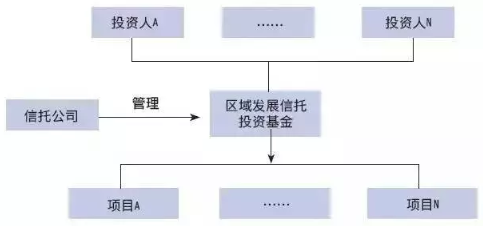

图3 母基金—子基金型区域发展信托投资基金

其他交易结构:结合具体情况,区域发展信托投资基金还可以有其他多种结构,比较典型的为母基金—子基金结构(见图3)。特点是具体项目投资由子基金负责。投资人既可以是一般投资者,也可以是LP;基金管理人也可以是GP。母基金和子基金的基金管理人既可以由同一管理机构担任,也可以由不同管理机构担任。在投资管理上,母基金-子基金结构更适用于投资项目众多、差异较大的情形。具体操作上,一般是信托公司分期募集社会资本设立母基金,通过和地方企业合资成立项目公司或子基金,负责区域发展相关领域的投资;子基金或项目公司作为种子项目投资运作主体,对城市发展相关产业进行市场化运作,自担风险,自负盈亏;母基金在项目公司中持股比例一般不超过49%,参股但不控股,对重大事项享有一票否决权,并向项目公司委派相关的关键管理岗位,以参与项目公司的管理运作。还款来源来自基金本身的收益与项目方面的收益,以保证分期募集资金的到期兑付问题;基金方面可通过所投资的项目公司或子基金每年股权分红及项目公司的清算、股权转让、资本市场上市等,获得基金股权投资本金和收益的回流。

在实践中,不同的交易结构还可以有灵活的变化。比如基金对项目的投资可以通过设立项目公司进行;区域发展信托投资基金之下还可以嵌套信托结构;子基金可以通过设立基金管理公司进行管理等。至于采用何种基金结构,需要具体根据基金目的、投资项目特点、投资人偏好、管理人能力等多种因素综合考量。

投资回报来源

区域发展信托投资基金的投资回报来源,一般通过具体投资的项目得到体现。社会资本获取投资回报的三种方式,分别为使用者付费、可行性缺口补助和政府付费。使用者付费类项目,投资回报主要来自项目经营收益,看重项目本身的情况,如项目市场化程度是否很高、未来经营情况如何、现金流预测是否准确等,这类项目更市场化;对于可行性缺口补助项目和政府付费项目,投资回报主要来源于政府为购买服务支付的费用,因此更关注政府的财政实力、还款能力和履约记录。

清算与退出

区域发展信托投资基金的退出方式,分为到期清算方式和非清算方式两大类。非清算方式,主要包括约定回购、IPO上市和上市公司并购、资产证券化(ABS)、长期资本收购等。